どうもー投資の力でアーリーリタイアを目指している、ミドリムシです。

義理の弟Gくんからの相談に対するアンサー第2回目です。

今日は投資を始めるなら非課税制度を使い倒せ!というテーマでお伝えします。

さて、子どもが増えて今迄のライフスタイルを継続しいくだけではなく、資産運用により将来に備える必要性を感じ始めたGくん。

今回は資産形成を始めるにあたってまずは何からつけようか?という話をしました。

前回のお話はこちら。

-

-

お金の相談①|35歳からはじめる初めての資産形成!まずは「お金の大学」でのお勉強をおすすめする理由!!

どうもー投資の力でアリーリタイアを目指しているミドリムシです。 さて、今日は義理の弟から受けた相談とその回答をご紹介します。 義理の弟は今年35歳です。 既婚で今年3人目の子供に恵まれました。 この3 ...

今回は、確定拠出年金で買うべき商品にも言及しますので、最後までご覧ください。

世の中の制度を理解して賢く利用しよう!

G:株をはじめたいんだけど何から手をつければよいの?

ミ:まずは証券会社に口座をつくろう。でも証券会社で口座を作る前にやるべきことがあるよ!年金は何で運用しているの?

G:定期預金に決まってるじゃない!今迄、投資に興味なかったんだもん。

ミ:だったら、まず購入する商品を見直そう!さらに、マッチング拠出の利用も考えたほうがよいよ!

G:何を買えばよいの?マッチング拠出って何?おいしいの??

ミ:順番に説明していくね!

そもそも確定拠出年金って何だっけ?

私もGもサラリーマンです。

確定拠出年金には「企業型」と「個人型」がありますが、私は「企業型」の事情しか知りませんので「企業型」について触れていきます。

そもそも確定拠出年金ってなに?というところザックリまとめてみました。

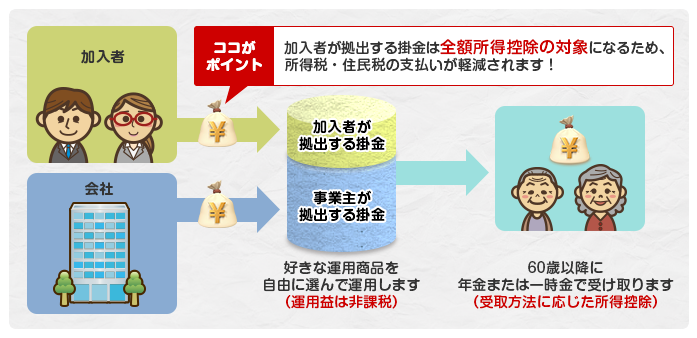

企業型確定拠出年金とは

- 会社が年金の積み立て金の一部を毎月従業員に渡す

- 従業員は渡されたお金を「用意された投資先の中から選択」して運用する

- 運用で儲けたお金に対しては課税されない(非課税のメリット)

ということで、従業員としては将来に備えて年金の運用を自分で行えてかつ、運用益に税金がとられないというメリットがあるわけです。

投資を始める前に「確定拠出年金を見直す」というのはどういことか?

確定拠出年金は「非課税」というメリットがあります。

まずは「非課税」が大きなメリットだということを理解すべきです。

投資家の歴史は、税金との戦いの歴史といっても過言ではありません。自分で稼いだお金をどうやって守るか。この視点がサラリーマンを続けていると抜け落ちます。税金は勝手に引かれてコントロール不可という認識だからです。

しかし、実際は税金はコントロール可能です。

個人事業主や法人は、ルールのなかで「節税」という形で税金をコントロールしています。

我々サラリーマンだけが、だまって税金を取られているのです。そして、サラリーマの中でも知識がある人は「節税」を行って自分が稼いだお金を守っているのです。

この守りを固める手段を使い倒してから、攻めの投資を語るべきということになります。

順番が大切

× : 投資を始めよう → 証券会社の口座を開いて株買おう

〇 : 投資を始めよう → 確定拠出年金で株買おう → さらに余ったお金を運用するために証券会社の口座を開いて株買おう

さらに「マッチング拠出」という制度を使うとお得度UP!!

マッチング拠出とは、会社のお金にプラスして自分の給与から掛け金を捻出してもOKという制度です。

この制度のメリットは、自分がプラスで出した掛け金は「所得税・住民税」の対象から除外されるということ。

もっと言えば、所得税を取られる前の給与からお金で株を買えるということです。

あなたは、税金が引かれる前のお金で投資しますか?それとも、税金が引かれて目減りしたお金で投資しますか?

答えはもう出たのではないでしょうか。

マッチング拠出をはじめるには、自分の会社での手続きが必要になるので担当部署に問い合わせしてみましょう。

ちなみに、ミドリムシが勤める会社ではWEBでの手続きで完了しました。

(補足)「非課税」のメリットを理解する

株式の運用益に対する税金は20%です。また、給与所得に対する所得税の税率も年収によりますが(私やGくんの場合)約20%です。

つまり、1万円の給料を受け取って5千円投資するケースを考えると次のように差がでるのです。

マッチング拠出を利用せず独自に運用

10,000 × 80% = 8,000 の手取りです。

8,000 - 5,000 = 3,000 が生活費として利用可能です。

マッチング拠出を利用して運用するケース

(10,000 - 5,000)× 80% = 4,000 の手取りで、これが生活費として利用可能です。

この最終の手残りの差を理解できると、税金が引かれる前のお金で買い物ができるこのとのメリットがわかります。これを使い倒しているのが、個人事業主や法人の「経費で節税」という考えです。

そして、今回は確定拠出年金のメリットの一つ「運用益が非課税」という点も数字で見ておきましょう。

同じ5千円を運用して千円の利益がでたとしましょう。

マッチング拠出を利用せず独自に運用

(6,000 - 5,000) × 80% = 800 が利益から税金を引いた手残りです。

マッチング拠出を利用して運用するケース

こちらは運用益は非課税ですから、手残りは1,000となります。

非課税というメリットの大きさ、理解いただけたでしょうか?

で、確定拠出年金は何で運用すればよいの?

ミドリムシは、投資先を次の観点で絞っています。

- 投資先が株式であること

- 投資先の国が分散できること

- 手数料が安いこと(=インデックスであること)

実は、確定拠出年金で選択できる商品はパッとしないんですよね。

先ほどの観点でフィルタリングしていくと、次の商品ぐらいしかありません。

勤め先の確定拠出年金で用意されている商品のなかで、これらがあればラッキーです。これらにBETしておけばよいでしょう。

確定拠出年金のおすすめ投資先

- 野村DC外国株式インデックス ファンド・MSCI-KOKUSAI(0.154%)

- 野村外国株式インデックスファンド・MSCI-KOKUSAI(確定拠出年金向け)(0.154%)

- DCニッセイ外国株式インデックス(0.154%)

- 三井住友・DC外国株式インデックスファンドS(0.176%)

手数料の低いインデックスファンドに長期投資することが、確定拠出年金で資産を形成するためのポイントになります。

それらを満たせるのがこれら4つのファンドになるわけです。

まとめ

株式投資をはじめよう!と思ったら、まずは確定拠出年金の運用状況を確認しましょう。

そのうえで、マッチング拠出を行うことで資産形成を加速させることができます。

「非課税のメリット」の考え方は重要なので、今回の記事では補足として扱いましたが余力があるかたはしっかりと抑えてほしいポイントです。

関連記事

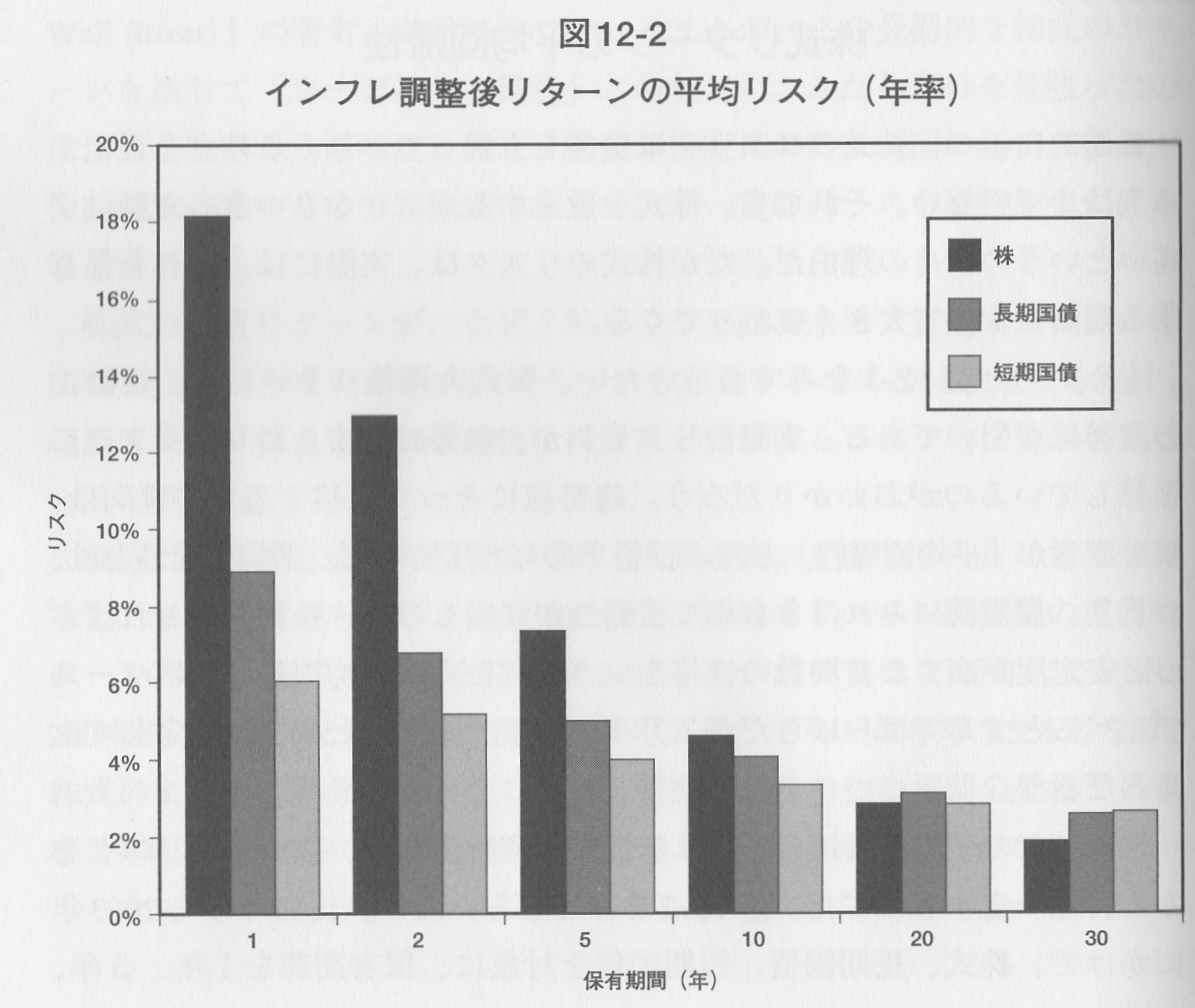

昔の記事ですが、株式投資に関する誤解について記載しています。長期で見ればリスクは低下していくというお話です。

-

-

株式投資は危険なギャンブルという誤解

どうも日本には投資は当たれば大きいが、外せば大きく損をする危険なギャンブルだという風潮があります。 しかし、それは株式投資の本質を理解してないことから生まれる大きな誤解です。投資はギャンブルだと言う主 ...