どうもー投資の力でアーリーリタイアを目指しているミドリムシです。

本日はCFDでの資産形成(実践編)ということで、次のトピックについて触れていきます。

- おすすめ証券会社

- CFD指数取引のコスト

- CFD指数取引で抑えておきたいルール

- 長期投資に最適なレバレッジについて考える

前回はマインド編として、”CFDによる長期投資”に至った経緯をお伝えしました。未読の方は本記事とあわせてご確認ください。

FIREしたいけどインデックス投資だけでは物足りなさを感じている人や、”CFDによる長期投資”とは何?という人もまずは↓をご覧ください。

-

-

レバレッジを効かせた長期投資!!CFDで資産形成を狙う(マインド編)

どうもー投資の力でアーリーリタイアを目指しているミドリムシです。 今日はCFD指数取引でレバレッジを効かせながら長期投資をすることで資産形成できないか?というお話です。 株式投資の最適解は長期的なイン ...

では、CFDでの資産形成(実践編)!いきましょう!!

おすすめの証券会社は?

CFDでの指数取引を行うために、まずCFDに対応している証券会社で口座を開設しましょう。

ミドリムシのおすすめは「GMOクリック証券」です。

理由はシンプルです。

取引に関わるコストが最も低いからです。(ミドリムシ調べ)

- 取引手数料ゼロ円

- スプレッドが狭い

CFD指数取引のコスト

GMOクリック証券で指数を売買する際に発生するコストは、売値と買値に価格差(スプレッド)のみとなります。

取引時ではなく保有時に発生する費用として「調整額」というものがあります。

今回、私はS&P500を代表する米国株価指数の取引を考えています。

これは「株価指数先物」に該当しますので、下表の通り”価格調整額”なる調整が入ることがわかります。

ここで私は価格調整額って何?となりました。

ざっくり言うと、月が変わるタミングで相場が変動していないのにCFDの価格が変わることがあります。この価格変動をなかったことにするために調整が入ります。この調整額が”価格調整額”です。

詳しい説明はGMOクリック証券のこのページがわかりやすいので、こちらをご覧ください。

相場の変動以外の要素で価格が変わってしまうが、この変動をチャラにするのが”価格調整額”です。つまり、”コスト”ではないということです。

冒頭でこの調整額のことを”保有時に発生する費用”と紹介しましたが、実のところ費用ではないということです。

CFD指数取引で抑えておきたいルール”証拠金”と”追証”について

さてここまでで、S&P500のような指数にレバレッジを掛けて取引することができるCFDのコストはスプレッドのみだということを見てきました。

次は、レバレッジを掛けるCFDで必ず理解しておきたいルールである”証拠金”と”追証”について見ていきます。

”証拠金”はレバレッジを効かせるのに最低限必要なお金

CFDの魅力は手数料の安さ+レバレッジを効かせることができるということです。

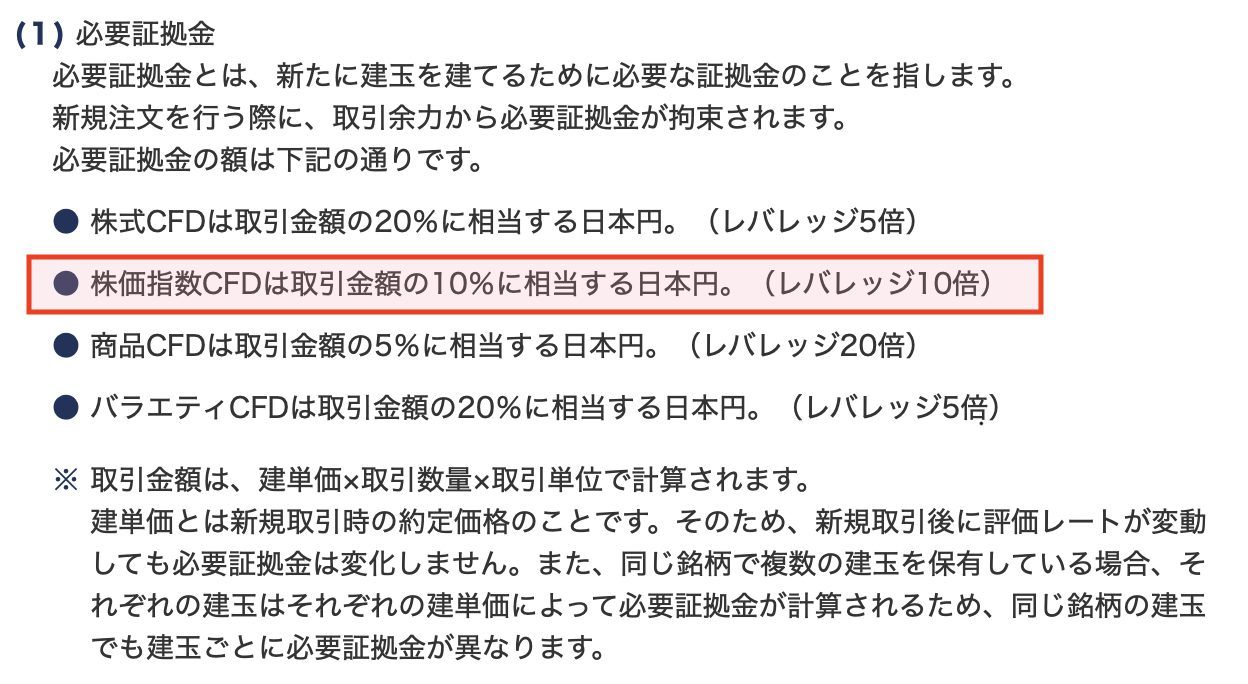

GMOクリック証券では指数取引のレバレッジは最大で10倍までかけられます。言い換えると最低限必要なお金は取引額の10%ということです。

この10%のお金のことを”証拠金”と呼びます。

レバレッジをMAXの10倍掛けたときの証拠金は、取引金額の10%です。これを”必要証拠金”と呼びます。

違う例をあげると証拠金として取引額の50%を用意しているとき、レバレッジは2倍になります。

では、どうせやるならレバレッジ10倍で取引したほうがよくない?となるのですが、そうはいかないです。

それが”追証”というルールによるものです。

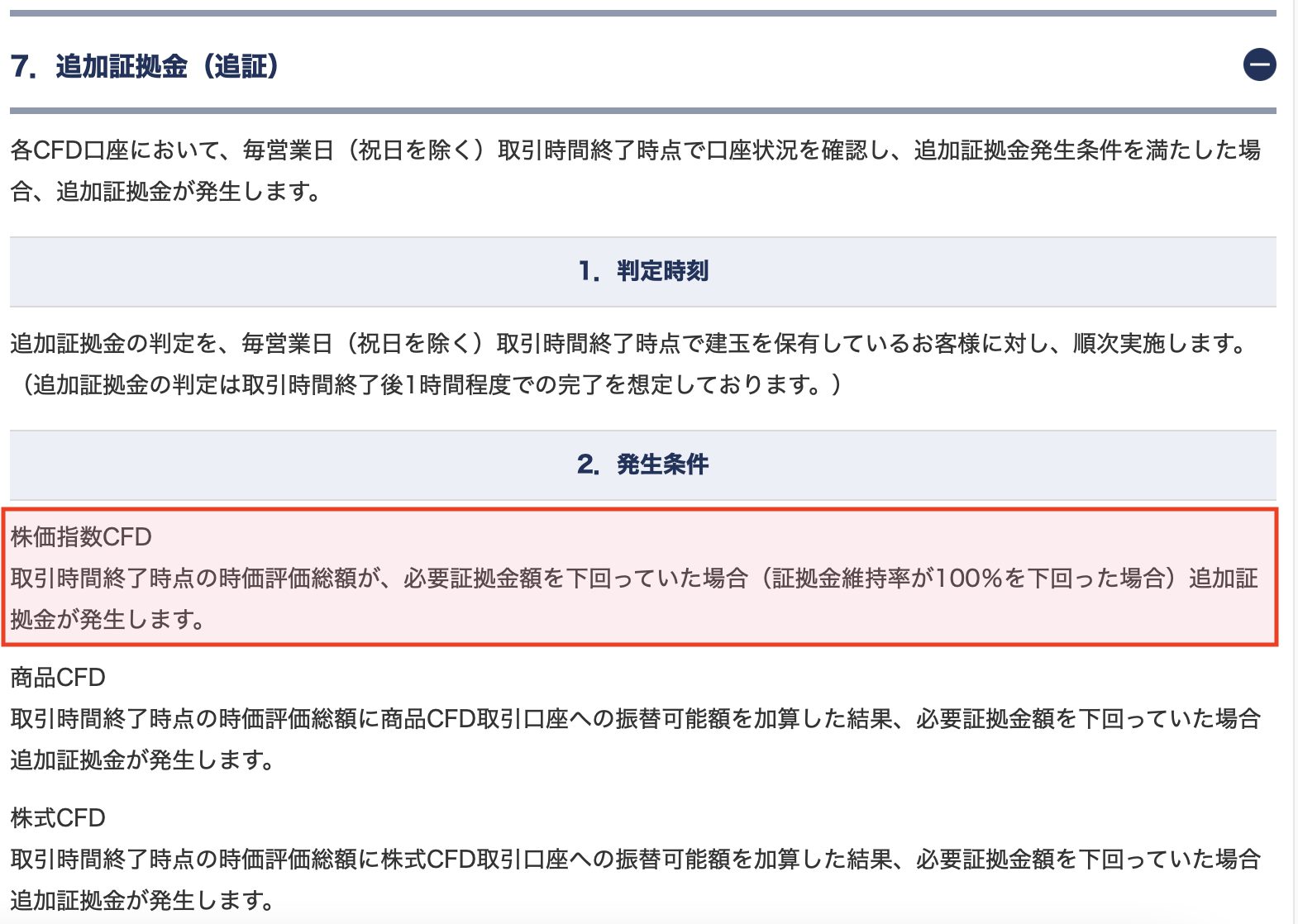

”追証”は手持ちのお金と評価損の合計が必要証拠金を下回ったときのペナルティ

”追証”(おいしょう)についてです。

まずはGMOクリック証券の説明をご覧ください。

えってなりませんか?

私はなりましたw日本語難しいです。

が、理解できれば簡単です。

時価評価額(口座に入金したお金 + 評価損)が、必要証拠金(取引金額の10%)を下回った場合に、レバレッジが10倍以上になってしまったから追加でお金いれてください。レバレッジ10倍以下に戻したいので。

というものです。

レバレッジ10倍越えの状況を回避できないと、強制的に建て玉が決済されます。

ということで最初からレバレッジ10倍で取引を行うと、相場が自分の様相と逆に動いた時にすぐにレバレッジ10倍以上の状態が発生し追証が発生します。

今回、私はCFDでレバレッジを掛けて長期投資をしたいのです。

なので、追証が発生して強制決済が発生するような状況は避けるべきです。持続可能なレバレッジは何倍か?そこを探ることが大切になります。

長期投資に最適なレバレッジについて考える

長期的にレバレッジを掛けて投資をしていくにあたり、我々は○○ショックがやってきても追証が求められないぐらいの余裕を持ったレバレッジをかける必要があります。

では、その最適なレバレッジとはどれくらいなのか考えてきましょう。

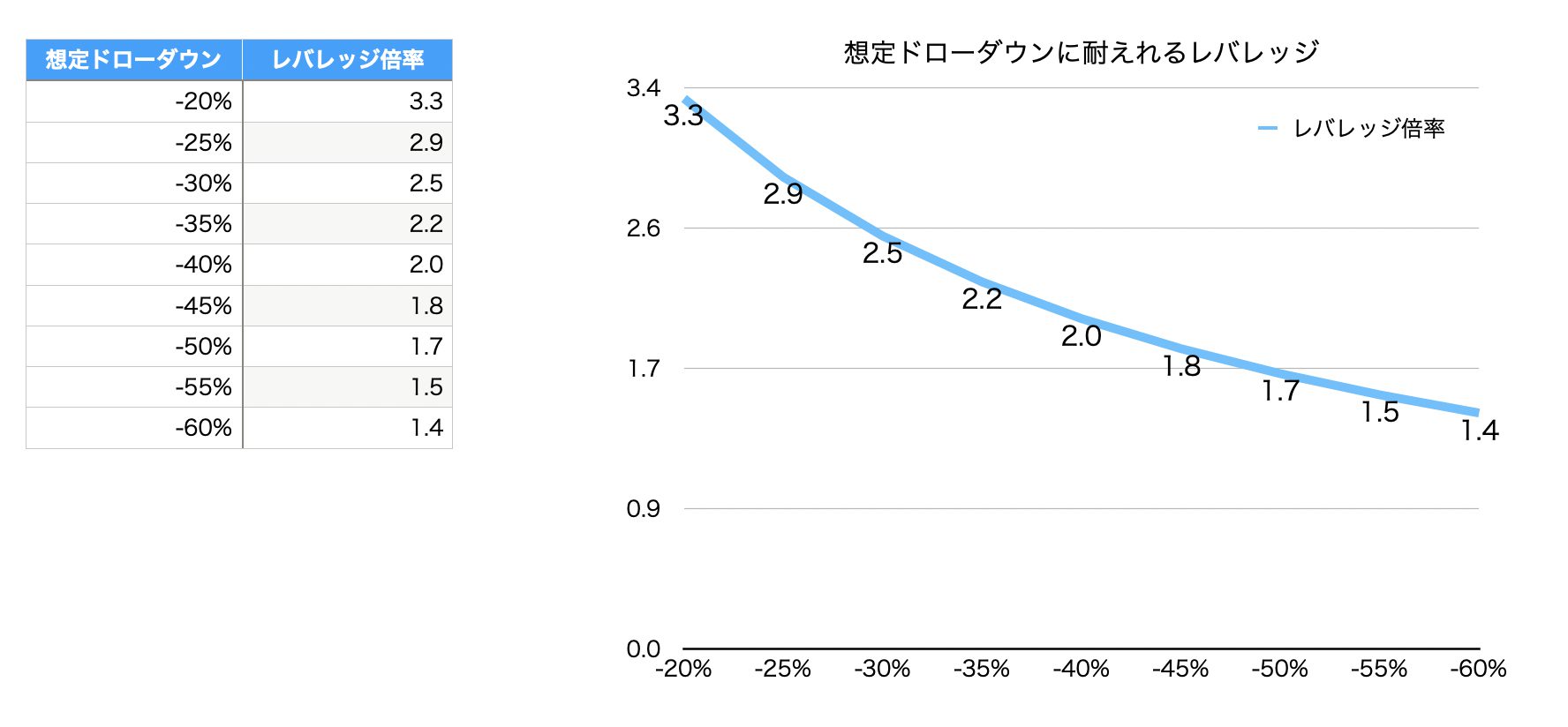

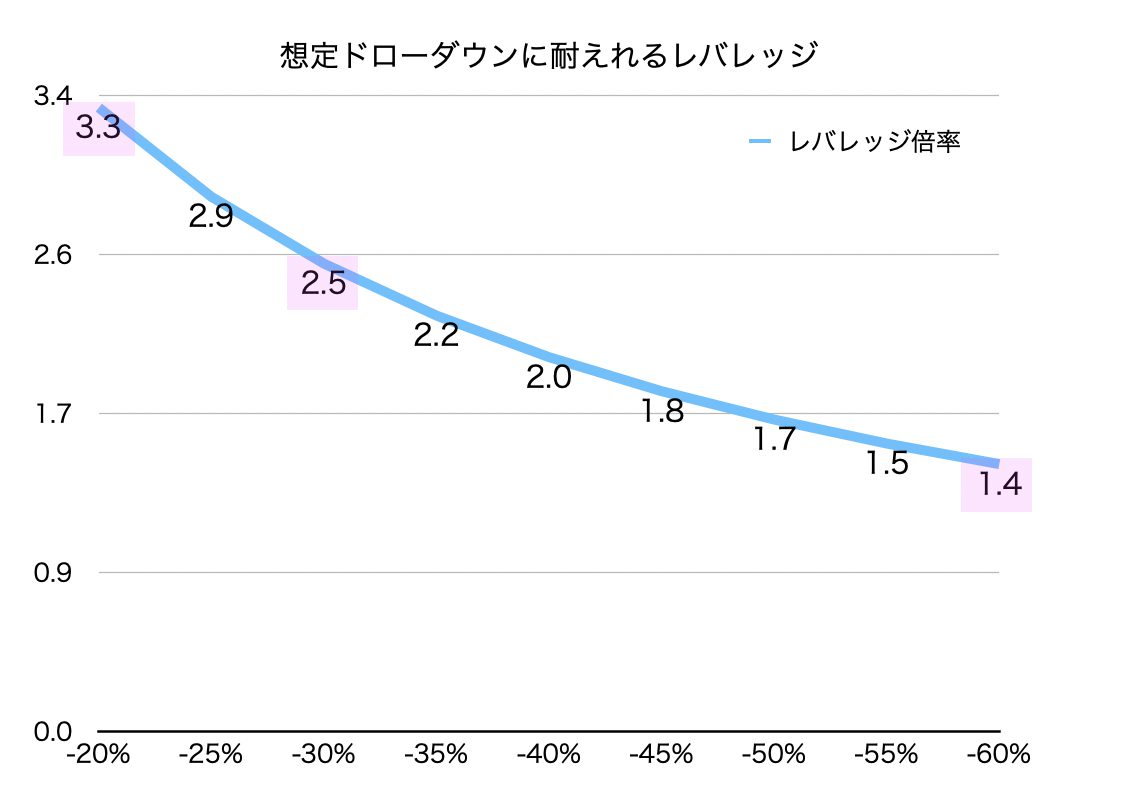

追証の発生条件から、想定する最大のドローダウンを食らったときに追証が発生するギリギリのレバレッジ倍率を見ていきます。

追証の発生条件は

時価評価額(口座に入金したお金 + 評価損)が、必要証拠金(取引金額の10%)を下回る

です。

この情報をもとに、追証が発生するタイミングの損率(想定ドローダウン)とレバレッジ倍率の関係を式にすると次のようになります。

Y = 1 / ( 0.1 ー X )

Y:レバレッジ倍率 X:想定ドローダウン(0 〜 −1)

導出過程・・・(あってるかわからないですが)

追証が発生してしまう状況を式にすると

口座に入金したお金 + 評価損益 = (口座に入金したお金 × レバレッジ倍率)×0.1

a : 口座に入金したお金 X:想定ドローダウン Y:レバレッジ倍率

とすると

a + aXY = 0.1aY

1 + XY = 0.1Y より導出

さて、式にできたのでグラフにしてみましょう!!

ここまでくれば、あとは我々がどれほどのドローダウンを想定するかを決めれば、自ずと取るべきリスク(レバレッジ倍率)が見えてきます。

ここは過去の歴史から学ぶことにしましょう。

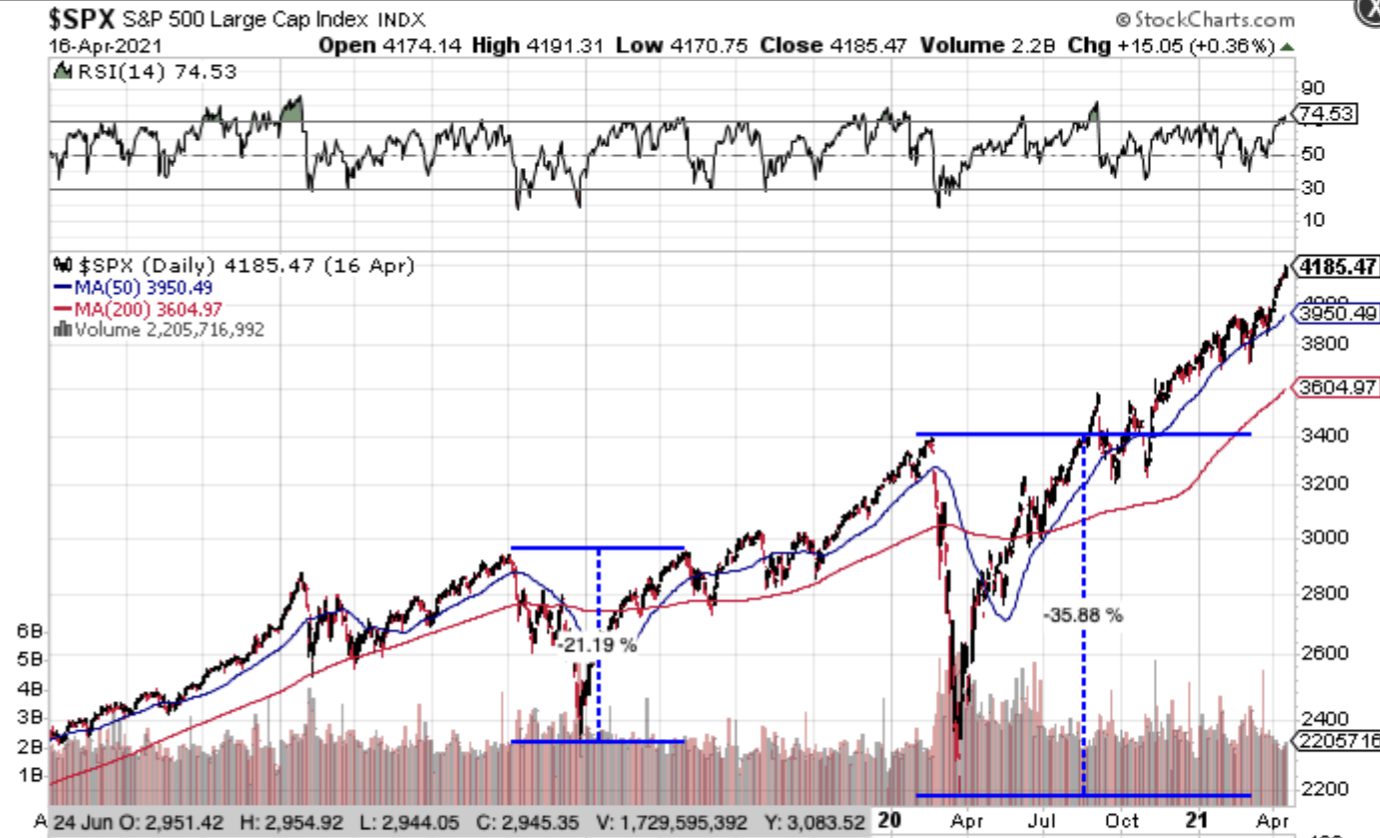

まずはリーマンショックです。

ざっくり、60%のドローダウンといったところでしょうか。

つづいて、2018年末の米中貿易摩擦と2019年度末のコロナショックです。

こちらはざっくり、20%、35%といったところですね。

ここで、もう一度グラフをみてみましょう。

リーマンショック程度のドローダウンを予想するならレバレッジ1.4倍で投資を計画しましょう。

コロナショック程度のドローダウンを想定するなら2.5倍程度のリスクをとれます。

このように想定するドローダウンによって、掛けれるレバレッジは大きく変わっていきます。

いずれにしても、長期投資としてCFDを活用するのであれば歴史に学びある程度のドローダウンに耐えうる投資設計が肝要です。

まとめ

本日はCFDでの資産形成(実践編)ということでお送りしました。

コスト面では長期投資に十分活用できる投資手法とみています。

そして、リーマンショック級のドローダウンを想定しても1.4倍のレバレッジなら耐えうるということを知れたのも大きな収穫です。

あとは皆さんのリスク許容度に合わせて、レバレッジ倍率を設計してみてください。

私はレバレッジ1.5倍で初めてみます。

最後に、私はあまり賢くないクセに慣れない分析をしてみました。考え方の誤りなどあれば、ご指摘くださいませ。

ではまた!

口座開設がまだの方は・・・

GMOクリック証券の口座開設がまだの方はポイントサイト経由での開設をおすすめしています。

普通に口座開設するより、ポイントサイトからのポイント付与分だけお得に口座開設できるからですね。

お得は漏らさず取っていきたいものです。

ポイントサイトもいくつかありますが、私はハピタスをおすすめしています。

理由は、メジャーで高額案件が多いのに加えて、ポイントの有効期限を延ばしやすいからです。

ハピタスのアカウントをお持ちでない方は、この機会に↓から登録されることをオススメします!

明日やろうは馬鹿野郎なんて言葉もありますからね。まずは行動が大切です。